07.02.2022

Проценты по кредиту на основные средства. УСН: приобретение ОС за счет заемных средств (Суханова Э.)

Основные средства организации могут приобретаться не только за счет собственных средств, но и заемных. Рассмотрим особенности отражения в 1С приобретения ОС за счет кредитных средств.

Вы узнаете:

- как отражается поступление кредитных средств;

- в каких случаях проценты включаются в первоначальную стоимость ОС;

- как отражается начисление процентов по полученному кредиту;

- каким документом оформляется приобретение ОС за счет кредитных средств;

- в какой момент принимается НДС к вычету.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.

Начисление амортизации в рамках данного примера не рассматривается.

Рассмотреть начисление амортизации (коммерческие расходы) на примере

Получение кредита в банке

Получение денежных средств по кредитному договору оформляется документом Поступление на расчетный счет вид операции Получение кредита в банке в разделе Банк и касса – Банк – Банковские выписки — Поступление .

- Сумма - полученная сумма по кредитному договору, согласно выписке банка.

- Договор - кредитный договор Вид договора - Прочее .

В нашем примере расчеты по кредитному договору ведутся в рублях и срок договора не более года. В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

- Счет расчетов - 66.01 «Краткосрочные кредиты».

Проводки по документу

Документ формирует проводку:

- Дт Кт 66.01 - поступление средств по краткосрочному кредитному договору.

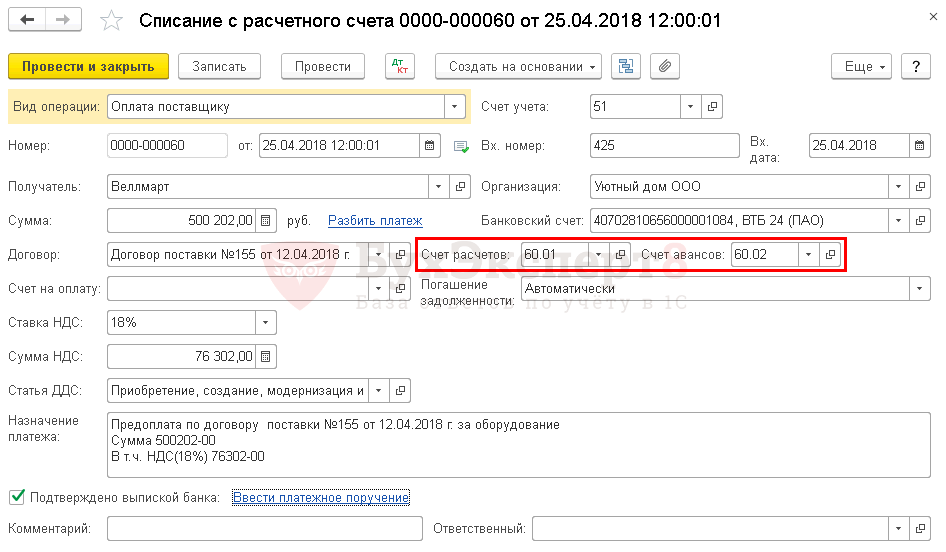

Перечисление аванса поставщику

Перечисление аванса поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание .

В нашем примере расчеты по договору ведутся в рублях. В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов - 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов - 60.02 «Расчеты по авансам выданным».

Необходимо обратить внимание на заполнение полей:

- Сумма - сумма оплаты в руб., согласно выписке банка.

Проводки по документу

Документ формирует проводки:

- Дт 60.02 Кт - перечислен аванс поставщику.

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом вычета по НДС.

Отражение в учете начисленных процентов по кредиту

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

В нашем примере основное средство не является инвестиционным активом, следовательно проценты учитываются:

- в БУ в составе прочих расходов на счете 91.02 «Прочие расходы»;

- в НУ в составе внереализационных расходов.

Контроль

Начисление процентов по кредиту осуществляется банком, поэтому бухгалтеру требуется лишь ввести операцию с уже известной суммой процентов. Но все же желательно контролировать сумму процентов, рассчитанную банком.

Аналогично можно проконтролировать расчет суммы процентов в следующих месяцах.

Отчетность

В декларации по налогу на прибыль сумма начисленных процентов отражается в составе внереализационных расходов в Листе 02 Приложение N 2:

- стр. 200 «Внереализационные расходы - всего» в т.ч.

- стр. 201 «расходы в виде процентов по долговым обязательствам…».

Приобретение ОС

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный вариант , при котором используется два документа:

- оприходование ОС - документ Поступление (акт, накладная) вид операции Оборудование ;

- ввод в эксплуатацию ОС - документ Принятие к учету ОС .

Упрощенный вариант , при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС - документ Поступление (акт, накладная) вид операции Основные средства .

При принятии к учету ОС, приобретенного за счет кредитных средств, можно выбрать любой способ, но нужно учитывать другие ограничения, предусмотренные для упрощенного варианта .

В нашем примере ограничений для применения упрощенного варианта нет, поэтому оформим принятие к учету ОС с помощью единого документа Поступление (акт, накладная) вид операции Основные средства в разделе ОС и НМА – Поступление основных средств – Поступление основных средств .

В шапке документа указывается:

- Способ отражения расходов по амортизации - способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов .

В нашем примере затраты по амортизации будут учитываться в составе коммерческих расходов, т. к. ОС будет использоваться в маркетинговых целях. В связи с тем, что Организация занимается производством, то для этого будет использоваться счет 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность».

- Группа учета ОС - Машины и оборудование .

- Местонахождение ОС - место эксплуатации ОС, выбирается из справочника Подразделения .

- Флажок не устанавливается: в нашем примере приобретенный объект будет использоваться для собственных нужд.

В табличной части указывается:

- Основное средство - приобретаемый объект ОС, который необходимо создать в справочнике Основные средства .

- Срок службы - срок полезного использования (СПИ) для объекта. В данном документе может быть установлен только один СПИ – одинаковый для НУ и БУ.

Автоматическое проставление счетов в графах Счет учета и Счет амортизации зависит от флажка Объекты предназначены для сдачи в аренду . Поскольку данный флажок не установлен, то:

- Счет учета будет установлен 01.01 «Основные средства в организации»;

- Счет амортизации будет установлен 02.01 «Амортизация основных средств, учитываемых на счете 01».

При проведении документа карточка основного средства в справочнике Основные средства будет заполнена следующим образом. При этом Амортизационная группа определится автоматически в зависимости от установленного в документе срока службы.

Остальные данные в карточке ОС необходимо заполнить вручную.

Проводки по документу

Документ формирует проводки:

- Дт 08.04.2 Кт 60.01 - формирование первоначальной стоимости актива;

- Дт 01.01 Кт 08.04.2 - принятие актива в состав ОС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию ОС и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк Акта приема-передачи ОС-1 можно распечатать по кнопке Печать – Акт о приеме-передаче ОС (ОС-1) документа Поступление (акт, накладная) .

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства: раздел Справочники – ОС и НМА – Основные средства .

Отражение в бухгалтерском учете

Стоимость активов, приобретенных за плату, определяется путем суммирования стоимости активов, указанной в первичных учетных документах, и фактически произведенных затрат, связанных с их приобретением, в т.ч. осуществляемых другими лицами на основании договоров. Такая норма содержится в ст. 11 Закона РБ от 18.10.1994 № 3321-XII "О бухгалтерском учете и отчетности" (с изменениями и дополнениями).

Обратимся к нормам Инструкции по бухгалтерскому учету основных средств, утвержденной постановлением Минфина РБ от 12.12.2001 № 118 (с изменениями и дополнениями; далее - Инструкция № 118). В ней (пп. 10, 11) сказано, что основные средства оцениваются в бухгалтерском учете по первоначальной или восстановительной стоимости. Первоначальной является стоимость, по которой активы принимаются на бухгалтерский учет в качестве основных средств. Это сумма фактических затрат на их приобретение, сооружение, изготовление, доставку, установку и монтаж, включая:

Услуги сторонних организаций (поставщика, посредника, подрядной и других организаций), связанные с приобретением основных средств;

Таможенные платежи;

Расходы по страхованию при перевозке;

Проценты по кредитам и займам (за исключением процентов по просроченным кредитам и займам);

Суммовые разницы, возникающие при расчетах по обязательствам, связанным с приобретением основных средств в случаях, когда оплата осуществляется в белорусских рублях в сумме, эквивалентной определенной договором сумме в иностранной валюте (условных денежных единицах), кроме организаций, финансируемых из бюджета;

Расходы, связанные с покупкой валюты для расчетов по обязательствам, связанным с приобретением основных средств;

Погрузочно-разгрузочные работы;

Налоги, если иное не предусмотрено законодательством;

Иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств и доведением его до состояния, в котором он пригоден к использованию.

Таким образом, проценты по кредитам и займам (за исключением процентов по просроченным кредитам и займам), если они связаны с приобретением объекта основных средств, относятся на его стоимость.

Понятно, что произвести полный расчет за приобретаемое основное средство до момента ввода его в эксплуатацию не всегда бывает возможным. По этой причине часто возникает необходимость в уплате процентов по кредитам, полученным на приобретение основных средств после ввода их в эксплуатацию.

До 1 января 2010 г. Инструкция № 118 в п. 17 разъясняла, что стоимость основных средств, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев:

Модернизации, реконструкции, частичной ликвидации, дооборудования, достройки, технического диагностирования и соответствующего освидетельствования, иных работ капитального характера;

Проведения переоценки основных средств в соответствии с законодательством;

Включения в конце отчетного года в стоимость объектов основных средств затрат, произведенных (начисленных) после ввода объектов основных средств в эксплуатацию и обособленно учитываемых в течение отчетного года в качестве вложений во внеоборотные активы:

Процентов по кредитам и займам (за исключением процентов по просроченным кредитам и займам);

Курсовых разниц от переоценки кредиторской задолженности по обязательствам, связанным с приобретением основных средств, и суммовых разниц, возникающих при расчетах по обязательствам, связанным с приобретением основных средств (исключение - организации, финансируемые из республиканского и (или) местных бюджетов на основе бюджетной сметы, имеющие текущий счет в учреждениях банка и ведущие бухгалтерский учет в соответствии с Планом счетов бухгалтерского учета исполнения смет расходов организаций, финансируемых из бюджета);

Расходов, связанных с покупкой валюты для расчетов по обязательствам, связанным с приобретением основных средств.

Постановлением Минфина РБ от 30.10.2009 № 132 "О внесении изменений в постановление Министерства финансов Республики Беларусь от 12 декабря 2001 г. № 118" (вступило в силу с 1 января 2010 г.) из п. 17 Инструкции № 118 исключен абзац пятый, вследствие чего проценты по кредитам и займам не могут быть отнесены на стоимость основных средств, по которой они ранее были приняты к бухгалтерскому учету. Иными словами, если объект основных средств уже был принят на учет по счету 01 "Основные средства" в соответствии с законодательством, то после этого проценты по кредитам и займам уже не могут быть отнесены на счет 01.

Указанные проценты по кредитам и займам не могут быть включены и в себестоимость продукции (работ, услуг), так как должно быть соблюдено правило, предусмотренное подп. 3.22 Основных положений по составу затрат, включаемых в себестоимость продукции (работ, услуг), утвержденных постановлением Минэкономики, Минфина и Минтруда и соцзащиты РБ от 30.10.2008 № 210/161/151. Это правило гласит: в себестоимость продукции (работ, услуг) включаются проценты по полученным займам и кредитам, за исключением процентов по просроченным займам и кредитам, а также займам и кредитам, связанным с приобретением основных средств, нематериальных активов и иных внеоборотных (долгосрочных) активов.

Заметим, что и при приобретении иных активов, например сырья, материалов, возникает необходимость уплаты процентов по кредитам после отражения этих активов в учете. Как же они отражаются в учете?

Как видим из приведенной выше нормы, они могут включаться в себестоимость продукции (работ, услуг). Есть и еще один источник их отражения.

Для обобщения информации об операционных доходах и расходах отчетного периода, в т.ч. о расходах (процентах), начисленных организацией после принятия к бухгалтерскому учету приобретенных за счет краткосрочных и долгосрочных кредитов и займов товарно-материальных ценностей, а также процентах по иным краткосрочным и долгосрочным кредитам и займам (кроме кредитов и займов, полученных на приобретение основных средств и нематериальных активов, проценты по которым в конце года относятся на стоимость соответствующих активов) предназначен счет 91 "Операционные доходы и расходы" (см. Инструкцию по применению Типового плана счетов бухгалтерского учета, утвержденную постановлением Минфина РБ от 30.05.2003 № 89 (с изменениями и дополнениями; далее - Инструкция № 89)).

Приведенное исключение (выделено курсивом. - Прим. ред. ) в части процентов по кредитам и займам, полученным на приобретение основных средств, которые в конце года относятся на стоимость основных средств, было совершенно оправдано, поскольку в Инструкции № 118 был четко указан порядок их отражения, т.е. отнесение на увеличение стоимости основного средства.

Однако с 1 января 2010 г. данный порядок применяться не может. В связи с этим полагаем, что проценты по кредитам и займам, связанным с приобретением основных средств, после ввода их в эксплуатацию (принятия к учету по счету 01) по аналогии с такими же расходами, возникающими при приобретении иных товарно-материальных ценностей, должны отражаться на счете 91 в составе операционных расходов.

Отражение в налоговом учете

Затраты по производству и реализации товаров (работ, услуг), имущественных прав, учитываемые при налогообложении, представляют собой стоимостную оценку использованных в процессе производства и реализации товаров (работ, услуг), имущественных прав, природных ресурсов, сырья, материалов, топлива, энергии, основных средств, нематериальных активов, трудовых ресурсов и иных расходов на их производство и реализацию, отражаемых в бухгалтерском учете (ст. 130 Особенной части Налогового кодекса РБ (далее - НК)).

Перечня затрат, учитываемых при налогообложении, НК не содержит. При этом в ст. 131 НК перечислены затраты, неучитываемые при налогообложении. В частности, на основании подп. 1.20 этой статьи к затратам, неучитываемым при налогообложении, относятся проценты по просроченным займам и кредитам, а также займам и кредитам, связанным с приобретением основных средств, нематериальных активов и иных внеоборотных (долгосрочных) активов.

Таким образом, указанная норма не позволяет отнести проценты по кредитам и займам, связанным с приобретением основных средств, на затраты, учитываемые при налогообложении. По мнению автора, такое положение дел не будет способствовать привлечению заемных средств для приобретения объектов основных средств и серьезно осложнит работу организаций.

От редакции:

Принятие постановления Минфина РБ от 30.10.2009 № 132 лишний раз доказывает, что подобные акты должны приниматься с осознанием последствий таких решений. Дело в том, что в период действия прежних документов в этом вопросе была предельная ясность. Ведь и раньше в ст. 3 Закона РБ от 22.12.1991 № 1330-XII "О налогах на доходы и прибыль" присутствовала норма о том, что проценты по просроченным займам и кредитам, а также займам и кредитам, связанным с приобретением основных средств, не включаются в состав затрат по производству и реализации продукции, товаров (работ, услуг), учитываемых при налогообложении. Однако указанные расходы признавались при налогообложении прибыли как затраты на производство продукции (работ, услуг). Ведь в состав затрат, учитываемых при налогообложении прибыли, включалась амортизация основных средств, рассчитанная от увеличенной в конце года стоимости основного средства, по которому такие выплаты (проценты по кредитам) имели место.

В Налоговом кодексе проценты по займам и кредитам, связанные с приобретением основных средств, указаны в ст. 131, в которой перечислены затраты, неучитываемые при налогообложении. Сейчас полностью исключена возможность учитывать в стоимости основных средств проценты по займам и кредитам, уплаченные после ввода основных средств в эксплуатацию (постановление Минфина РБ от 30.10.2009 № 132).

Почему так изменился подход к отражению указанных расходов? Высказывается мнение, что включение этих сумм в затраты приведет к существенному росту себестоимости выпускаемой продукции (работ, услуг) и увеличит число убыточных предприятий.

А не странно ли делать искусственно предприятия прибыльными, исключая из себестоимости реальные затраты и делая вид, что их нет?

Принимая такие решения, надо осознавать последствия: представьте, какую рентабельность надо заложить в цену готовой продукции, чтобы покрыть такие затраты за счет прибыли после налогообложения. Давайте будем учитывать извечные экономические законы!

"Новое в бухгалтерском учете и отчетности", 2007, N 12

Недавно Минфин России выпустил новое Письмо, в котором разъяснил порядок учета для целей исчисления налога на прибыль расходов в виде процентов по кредитам, выданным на приобретение оборудования, в период консервации работ по монтажу оборудования. Речь идет о Письме от 2 апреля 2007 г. N 03-03-06/1/204.

В этом документе специалисты финансового ведомства фактически сделали два вывода:

- проценты за кредит, уплачиваемые налогоплательщиком в период создания производственной линии, должны учитываться в составе первоначальной стоимости объекта строительства;

- расходы в виде процентов по кредитам, выданным на приобретение оборудования, в период консервации работ по монтажу оборудования учитываются при определении налоговой базы по налогу на прибыль в составе внереализационных расходов в размере, не превышающем установленного ст. 269 Налогового кодекса РФ.

Учет процентов в период консервации работ

Начнем с анализа обоснованности второго вывода. Сразу скажем, что разъяснения финансистов по данному вопросу правомерны. Как верно указал Минфин России, в пп. 2 п. 1 ст. 265, ст. 269 НК РФ установлен специальный порядок учета процентов по займам и кредитам.

Так, согласно пп. 2 п. 1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным (эмитированным) налогоплательщиком с учетом особенностей, предусмотренных ст. 269 НК РФ (для банков особенности определения расходов в виде процентов определяются в соответствии со ст. ст. 269 и 291 НК РФ), а также процентов, уплачиваемых в связи с реструктуризацией задолженности по налогам и сборам в соответствии с порядком, установленным Правительством РФ.

С учетом изложенного Минфин России признал, что расходы в виде процентов по кредитам, выданным на приобретение оборудования, учитываются для целей налогообложения прибыли в составе внереализационных.

Учет процентов в составе первоначальной стоимости основного средства

А вот первый вывод чиновников далеко не бесспорный. В основу своих рассуждений финансисты положили норму п. 1 ст. 257 НК РФ: первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а если основное средство получено налогоплательщиком безвозмездно, - как сумма, в которую оценено такое имущество в соответствии с п. 8 ст. 250 НК РФ), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС и акцизов, кроме случаев, предусмотренных НК РФ.

Исходя из этого, Минфин России пришел к выводу, что проценты за кредит, уплачиваемые налогоплательщиком в период создания производственной линии, должны учитываться в составе первоначальной стоимости объекта строительства.

Согласиться с таким подходом трудно. Дело в том, что в п. 1 ст. 257 НК РФ содержится довольно абстрактное определение расходов, подлежащих включению в первоначальную стоимость основного средства. Поскольку в законе отсутствует конкретный перечень подобных расходов, возможны различные способы толкования анализируемого положения. Минфин России фактически применил расширительное толкование.

Между тем возможно и другое толкование рассматриваемой нормы. Следуя ограничительному толкованию, можно допустить, что проценты за пользование кредитом не должны участвовать в формировании первоначальной стоимости основного средства. Во всяком случае в п. 1 ст. 257 НК РФ о них ничего не сказано.

Кроме того, Минфин России не отрицает, что для процентов по займам и кредитам установлен специальный порядок учета в пп. 2 п. 1 ст. 265 НК РФ, ст. 269 НК РФ.

Однако чиновники, трактуя закон, упустили из виду следующее. Согласно п. 4 ст. 252 НК РФ, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты. Значит, даже если допустить, что в п. 1 ст. 257 НК РФ законодатель действительно имел в виду проценты за пользование заемными денежными средствами, налогоплательщик вправе сам решать, как квалифицировать данные затраты.

При таком подходе у компании имеется два варианта учета процентов:

- включить их в первоначальную стоимость основного средства;

- учесть в составе внереализационных расходов.

Очевидно, что с экономической точки зрения второй вариант учета более выгодный. Дело в том, что организация получает возможность списать проценты в расходы текущего периода, а не в течение многих лет амортизации объекта основных средств. А раз так, то налогоплательщик, руководствуясь п. 4 ст. 252, пп. 2 п. 1 ст. 265 НК РФ, имеет право квалифицировать исследуемые затраты как внереализационные расходы.

Позиция арбитражных судов

Сделанные выводы подтверждаются арбитражной практикой. В качестве примера приведем Постановление ФАС Северо-Западного округа от 22 марта 2005 г. по делу N А42-8523/04-28.

Пример. Инспекция провела выездную проверку соблюдения обществом законодательства о налогах и сборах, в ходе которой выявила ряд нарушений. В частности, налоговый орган установил, что налогоплательщик на основании договоров займа получил денежные средства, которые направил на оплату приобретенного судна. Общество выплатило по указанным договорам займа проценты, которые включило в состав внереализационных расходов, учитываемых при налогообложении прибыли.

Налоговый орган принял решение о доначислении обществу налогов, начислении пеней и привлечении его к налоговой ответственности. Общество посчитало решение контролеров незаконным и оспорило его в арбитражном суде.

Суд первой инстанции посчитал обоснованным доначисление налога на прибыль, указав, что проценты, уплаченные обществом до принятия судна к бухгалтерскому учету, подлежат включению в первоначальную стоимость судна и в расходы, учитываемые при налогообложении, по мере начисления амортизации.

Однако вышестоящая судебная инстанция расценила обстоятельства дела иначе, обратив внимание на то, что НК РФ установлены особенности принятия и учета некоторых видов расходов. Так, согласно п. 2 ст. 252 НК РФ расходы в зависимости от их характера, а также условий ведения и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Приобретая за счет заемных средств судно, налогоплательщик несет как расходы, связанные с производством и реализацией (расходы на приобретение амортизируемого имущества), так и внереализационные расходы (в виде процентов по долговым обязательствам) (пп. 2 п. 1 ст. 265 НК РФ). Для налогоплательщиков, признающих расходы методом начисления, затраты на приобретение амортизируемого имущества включаются в расходы, учитываемые при налогообложении прибыли, по мере начисления амортизации в порядке, установленном п. 3 ст. 272 НК РФ.

Внереализационные расходы учитываются в том отчетном периоде, к которому они относятся. Причем для таких расходов, как проценты по заемным обязательствам, датой их осуществления признается дата расчетов, установленная в соответствии с условиями заключенных договоров (п. 1, пп. 3 п. 7 ст. 272 НК РФ).

Поскольку у общества наступила обязанность по уплате процентов по заемным средствам (и проценты были фактически уплачены заимодавцам), суд признал, что оно правомерно включило эти проценты в состав внереализационных расходов, учитываемых при налогообложении прибыли.

Кассационная инстанция не согласилась с выводом суда первой инстанции, что проценты по договорам займа, уплаченные до ввода судна в эксплуатацию, должны включаться в первоначальную стоимость судна и списываться по мере начисления амортизации. ФАС подчеркнул, что ст. 257 НК РФ не предусмотрено включение в первоначальную стоимость амортизируемого имущества процентов, уплаченных по заемным средствам, использованным на приобретение имущества, поскольку такие проценты включаются в самостоятельную группу расходов - внереализационные расходы.

Кассационная инстанция признала ошибочным использование судом первой инстанции в данном случае правил, установленных ПБУ 6/01 <1>, поскольку указанные правила применяются только в сфере бухгалтерского учета. Для целей обложения налогом на прибыль предусмотрен специальный налоговый учет, порядок ведения которого установлен нормами гл. 25 НК РФ.

<1> Положение по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 утверждено Приказом Минфина России от 30 марта 2001 г. N 26н.

Учитывая изложенное, суд решил, что общество правомерно включило в состав внереализационных расходов проценты, уплаченные по займам, использованным на приобретение основного средства.

Приведенный прецедент со всей очевидностью свидетельствует о том, что налогоплательщик вправе учитывать проценты по займам в качестве внереализационных расходов. Однако, поскольку имеется противоположная точка зрения Минфина России, существует риск, что налоговые органы могут предъявить налогоплательщику претензии. Поэтому организация должна быть готова к тому, что отстаивать свои интересы придется в арбитражном суде.

Правила бухгалтерского учета процентов

Итак, мы рассмотрели порядок отражения в налоговом учете процентов, уплаченных по займам, которые привлекаются для возведения объекта основных средств. Теперь несколько слов об отражении процентов в бухгалтерском учете.

Порядок определения первоначальной стоимости основных средств для целей бухгалтерского учета установлен в ПБУ 6/01. В соответствии с п. 8 этого Положения первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

При решении рассматриваемого вопроса также следует учитывать ПБУ 15/01 <1>. Согласно п. 12 ПБУ 15/01 затраты по полученным займам и кредитам должны признаваться расходами того периода, в котором они произведены, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива.

<1> Положение по бухгалтерскому учету "Учет займов и кредитов и затрат по их обслуживанию" (ПБУ 15/01) утверждено Приказом Минфина России от 2 августа 2001 г. N 60н.

Для целей ПБУ 15/01 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует значительного времени. К инвестиционным активам относятся объекты основных средств, имущественные комплексы и другие аналогичные активы, требующие большого времени и затрат на приобретение и (или) строительство (п. 13 ПБУ 15/01).

Таким образом, в бухгалтерском учете, в отличие от налогового, проценты по кредитам и займам подлежат включению в первоначальную стоимость основного средства.

О.А.Мясников

УСН: приобретение ОС за счет заемных средств (Суханова Э.)

Дата размещения статьи: 14.09.2013

При расчете единого налога "упрощенцы", выбравшие соответствующий объект налогообложения, вправе учитывать лишь ограниченный перечень расходов. Но в нем присутствуют как проценты по полученным кредитам и займам, так и затраты на приобретение основных средств. Между тем первоначальная стоимость ОС на УСН формируется по правилам бухгалтерского учета, согласно которым в нее могут включаться в том числе и проценты по займу...

"Упрощенцы" с объектом налогообложения "доходы за минусом расходов" признают в налоговом учете расходы, перечисленные в п. 1 ст. 346.16 Налогового кодекса. Под пп. 1 в нем значатся расходы на приобретение основных средств, а под пп. 9 - проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов). Но к какому виду расходов следует отнести соответствующие проценты, если заем получен как раз с целью покупки ОС?

Расходы на приобретение ОС

Под объектами основных средств на УСН понимаются ОС, признаваемые амортизируемым имуществом согласно положениям гл. 25 Налогового кодекса (п. 4 ст. 346.16 НК). Следовательно, во-первых, речь идет о части имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб. (п. 1 ст. 257 НК). Во-вторых, оно должно принадлежать налогоплательщику на праве собственности, использоваться для извлечения дохода и иметь срок полезного использования не менее 12 месяцев (п. 1 ст. 256 НК).

При приобретении ОС непосредственно в период применения УСН их стоимость включается в состав расходов с момента ввода объекта в эксплуатацию (подачи документов на регистрацию прав собственности, если таковая обязательна) и учитывается в течение налогового периода, то есть года, равными долями за отчетные периоды (п. 3 ст. 346.16 НК). Порядок признания таких расходов предполагает, что они принимаются к учету на последнее число отчетного (налогового) периода в размере уплаченных сумм. Таким образом, как поясняют представители Минфина, налогоплательщик вправе начать списывать стоимость ОС, приобретенных в период применения УСН, с того отчетного периода, когда выполняется последнее из двух условий: ввод в эксплуатацию либо оплата основного средства. При этом, если речь идет о недвижимости, придется дождаться выполнения и третьего условия, а именно подачи документов на госрегистрацию прав на объект недвижимого имущества (Письма Минфина России от 15 апреля 2009 г. N 03-11-06/2/65, от 6 июня 2008 г. N 03-11-05/142, ФНС России от 31 марта 2011 г. N КЕ-3-3/1003).

Проценты за пользование денежными средствами

Пунктом 2 ст. 346.16 Налогового кодекса предусмотрено, что расходы в виде процентов по займам и кредитам принимаются к учету на УСН в порядке, предусмотренном для плательщиков налога на прибыль. Иными словами, "упрощенцам" в данном случае необходимо руководствоваться ст. 269 Кодекса, а стало быть, в целях исчисления единого налога уплачиваемые проценты по кредитам и займам подлежат нормированию.

Статья 269 Налогового кодекса предлагает налогоплательщикам на выбор два способа определения лимита на признание процентов в расходах.

Первый предполагает, что расчет предельной суммы процентов, учитываемых при налогообложении, производится исходя из среднего уровня процентов по сопоставимым займам одного квартала (отклонение не должно превышать 20% в ту или иную сторону).

Второй предписывает ориентироваться на ставку рефинансирования Банка России, увеличенную на определенный коэффициент. Так, если речь идет о процентах по долговому обязательству, выраженному в рублях, то лимит на признание их суммы в расходах до конца текущего года определяется исходя из ставки Банка России, увеличенной в 1,8 раза, а по инвалютным кредитам и займам - исходя из ставки Банка России, умноженной на коэффициент 0,8 (п. 1.1 ст. 269 НК).

Выбрать из предложенных способов налогоплательщик вправе любой, главное закрепить его в учетной политике. Другое дело, что при отсутствии сопоставимых займов волей-неволей придется ориентироваться на ставку рефинансирования Банка России.

В книге учета доходов и расходов затраты в виде процентов по кредитам и займам отражаются на дату их уплаты, если, конечно, к этому моменту их можно считать осуществленными. Иными словами, необходимо выполнение двух условий: расчетный период, за который начислены проценты, должен быть окончен и задолженность по ним погашена.

Проценты по займу и инвестиционный актив

Первоначальная стоимость основного средства, созданного или приобретенного после перехода на "упрощенку", формируется по правилам бухгалтерского учета (п. 3 ст. 346.16 НК, п. 3.10 Порядка заполнения книги учета доходов и расходов на УСН, утв. Приказом Минфина России от 22 октября 2012 г. N 135н). Согласно п. 8 ПБУ 6/01 "Учет основных средств" она складывается из фактических затрат на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов. При этом проценты по кредиту среди таковых не поименованы, но упомянуто, что в стоимость объекта ОС можно включать "иные затраты", непосредственно связанные с его покупкой или изготовлением.

В свою очередь, ПБУ 15/2008 "Учет расходов по займам и кредитам" (утв. Приказом Минфина России от 6 октября 2008 г. N 107н) прямо предусмотрено, что проценты, причитающиеся к уплате заимодавцу, непосредственно связанные с приобретением инвестиционного актива, включаются в его первоначальную стоимость (п. 7 ПБУ 15/2008). Таковым же признается объект, в отношении которого одновременно выполняются два условия:

- подготовка объекта к использованию требует длительного времени;

- приобретение, сооружение и (или) изготовление объекта требует существенных расходов.

Обратите внимание! Субъектам малого предпринимательства позволено самостоятельно выбирать порядок учета расходов по займам: либо в стоимости инвестиционного актива, либо в составе прочих расходов (п. 7 ПБУ 15/2008).

Какие сроки при этом следует считать "длительными", а расходы "существенными", в ПБУ не расшифровано. Соответствующие критерии хозяйствующему субъекту необходимо разработать самостоятельно и закрепить в учетной политике. Таким образом, инвестиционным активом может признаваться и основное средство. И проценты по займу или кредиту, израсходованному на приобретение ОС, включаются в стоимость такового при соблюдении следующих условий:

- расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

- расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

- начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива (п. 9 ПБУ 15/2008).

Среди прочего это означает, что в стоимость ОС можно включить только проценты, которые уплачены до его ввода в эксплуатацию или начала фактического использования в деятельности. Суммы процентов, которые на стоимость объекта основных средств не переносятся, списываются в составе прочих расходов.

Между двух вариантов

В Письме от 11 июня 2013 г. представители Минфина России указали, что проценты по кредитам и займам, даже если таковые получены и израсходованы на приобретение основного средства, на УСН все же следует учитывать в соответствии с пп. 9 п. 1 ст. 346.16 Налогового кодекса. Среди прочего это означает, что принять их к учету можно лишь в пределах норм, установленных ст. 269 Кодекса.

Вместе с тем, говоря о процентах, уплачиваемых "упрощенцем" в связи с приобретением основного средства в рассрочку, специалисты финансового ведомства предписывают включать их в стоимость ОС и списывать в порядке п. п. 1 и 3 ст. 346.16 Налогового кодекса (Письма Минфина России от 30 июня 2011 г. N 03-11-06/2/101, от 2 июля 2010 г. N 03-11-11/182). Напомним, что рассрочка является разновидностью коммерческого кредита (п. 1 ст. 823 ГК). Между тем, как указывают чиновники, согласно п. 23 Положения по ведению бухгалтерского учета и отчетности (утв. Приказом Минфина России от 29 июля 1998 г. N 34н) в состав фактически произведенных затрат при оценке имущества включаются, в частности, затраты на его приобретение, в том числе уплачиваемые проценты по предоставленному при приобретении ОС коммерческому кредиту. Аналогичные выводы содержатся в Письме ФНС России от 6 февраля 2012 г. N ЕД-4-3/1818.

Столь разный подход к приобретению ОС в рассрочку и за счет заемных средств можно объяснить, пожалуй, лишь тем, что на основании пп. 9 п. 1 ст. 346.16 Налогового кодекса учитываются проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов). Между тем при коммерческом кредите, в частности при рассрочке, непосредственно денежных средств в пользование налогоплательщик не получает. Следовательно, указанная норма НК в данном случае неприменима.

Зачастую у компании возникает необходимость в заемных средствах - например, для вложения во внеоборотные активы. В этом случае у бухгалтера возникает масса вопросов относительно учета начисленных процентов. Разобраться с ними поможет консультант по налогам ЗАО «BKR-ИНТЕРКОМ-АУДИТ» Налиана Кулаева.

Поможет ПБУ

Руководствуясь п. 23 Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01), организация должна включить сумму процентов в первоначальную стоимость объекта, которые в дальнейшем через механизм амортизации списываются на затраты. Иной порядок учета процентов, а именно списание на текущие расходы, предусмотрен ПБУ 15/01 лишь по заемным средствам, связанным с формированием инвестиционных активов, по которым в бухгалтерском учете амортизация не начисляется.

При определении налоговой базы учитывать расходы по приобретению и созданию амортизируемого имущества нельзя (п. 5 ст. 270 НК РФ). Исходя из этого сумма начисленных процентов должна учитываться в первоначальной стоимости такого объекта, тем более что в ст. 257 НК РФ прямо указано, что в первоначальной стоимости основного средства учитываются все расходы на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования. Исключение составляют только НДС и акцизы, кроме случаев, предусмотренных НК РФ. Очевидно, что в данном случае сумма процентов по целевым заемным средствам связана с приобретением основных средств...

Вместе с тем глава 25 НК РФ содержит и специальную норму, закрепленную в пп. 2 п.1 ст. 265 НК РФ. Расходы в виде процентов по обязательствам любого вида - как текущего, так и инвестиционного - с учетом требований ст. 269 НК РФ включаются в состав внереализационных расходов. Поэтому налогоплательщики должны отражать проценты, начисленные за использование заемных средств, в составе внереализационных расходов. Несмотря на то что работа бухгалтера становится более трудоемкой, с экономической точки зрения такой вариант учета выгоден для налогоплательщика, позволяя снизить налоговые платежи фирмы, так как сумма начисленных процентов (с учетом требований статьи 269 НК РФ) уменьшает прибыль текущего периода. Тем более что и Минфин РФ, и налоговые органы долгое время не возражали против подобной тактики.

Однако сейчас ситуация, похоже, меняется, и связано это с появлением Письма Минфина РФ от 2 апреля 2007 г. № 03-03-06/1/204. В ответе на частный вопрос налогоплательщика о порядке начисления процентов в период консервации оборудования Минфин РФ дал разъяснения о том, каким образом следует учитывать суммы начисленных процентов по обслуживанию кредита. Из положений указанного письма вытекает, что в период консервации работ по монтажу объекта налогоплательщик вправе учитывать суммы начисленных процентов в составе внереализационных расходов.

Однако из письма практически следует и еще один важный вывод - что в период создания объекта проценты за кредит, уплачиваемые налогоплательщиком, должны учитываться в его первоначальной стоимости.

Поэтому сейчас многие бухгалтеры озабочены тем, каким образом в налоговом учете следует вести учет процентов, которые начислены за использование заемных средств, взятых на приобретение амортизируемого имущества.

внимание

Включение процентов в первоначальную стоимость объекта прекращается с первого числа месяца, следующего за месяцем принятия актива к бухгалтерскому учету в качестве объекта основных средств (п.30 ПБУ 15/01). Если актив не принят к учету в качестве основного средства, но начата его фактическая эксплуатация, то включение процентов в первоначальную стоимость прекращается с первого числа месяца, следующего за месяцем фактического начала эксплуатации (п. 31 ПБУ 15/01).

Какие варианты?

По мнению автора, существующая сегодня редакция главы 25 НК РФ не дает однозначного ответа на этот вопрос, поэтому на основании положений п. 1 ст. 257 НК РФ, п. 4 ст. 252 НК РФ, п. 5 ст. 270 НК РФ, пп.2 п. 1 ст. 265 НК РФ и ст. 269 НК РФ у налогоплательщика существует несколько вариантов учета процентов:

- Проценты до момента принятия ОС к учету включаются в первоначальную стоимость ОС, а затем учитываются в составе внереализационных расходов;

- Проценты учитываются в составе внереализационных расходов;

- Проценты до момента принятия ОС к учету включаются в первоначальную стоимость, после не учитываются для целей налогообложения.

Первый вариант выгоден с точки зрения сближения учетов, но увеличивает сумму налоговых платежей, второй - снижает налоговые платежи, но в конечном итоге ведет к появлению различий между балансовой и налогооблагаемой прибылью (п. 1 ст. 257 НК РФ и п. 5 ст. 270 НК РФ). Третий вообще не выгоден с точки зрения налогоплательщика, но тем не менее тоже имеет «право на жизнь».

Так как налоговый учет процентов по целевым заемным средствам, взятым на приобретение (создание) ОС сегодня не имеет однозначного толкования, то, по мнению автора, организация вправе решить самостоятельно, каким образом она будет учитывать проценты. При решении данного вопроса фирма должна исходить из того, что ей более выгодно - сближение учетов или снижение налоговых платежей в казну. Выбранный вариант закрепляется в учетной политике для целей налогообложения.

Пример

Для приобретения оборудования организация «А» взяла в банке целевой кредит в размере 2 000 000 рублей под 15% годовых сроком на полгода. В соответствии с условиями договора уплата процентов банку производится ежемесячно.

Кредит получен 10 апреля текущего года. Стоимость оборудования составляет - 2 360 000 рублей (в том числе НДС - 360 000 рублей). Оплата поставщику произведена 12 апреля, стоимость доставки - 23 600 рублей, в том числе НДС - 3600 рублей. Объект принят к учету в мае текущего года и в этом же месяце начато его использование.

Учетной политикой для целей налогообложения закреплено, что до принятия объекта к учету проценты за использование заемных средств включаются в первоначальную стоимость объекта (п. 4 ст. 252 НК РФ), а затем учитываются в составе внереализационных расходов. Срок полезного использования в бухгалтерском учете устанавливается в соответствии с Классификацией основных средств, утвержденной Постановлением Правительства РФ от 1 января 2002 г. №1. Предположим, что данное оборудование относится к четвертой амортизационной группе, установленный срок полезного использования составляет 61 месяц, амортизация начисляется линейным методом.

Для упрощения примера предположим, что сумма начисленных процентов не превышает предельный размер, ограниченный требованиями ст. 269 НК РФ.

В бухгалтерском учете организации «А» данные хозяйственные операции отражаются следующим образом: Использование варианта 1 дает одинаковую величину первоначальной стоимости оборудования в бухгалтерском и налоговом учете - 2 070 432,87 рубля - и, соответственно, сумма начисленной амортизации в бухгалтерском учете и налоговом учете будет одинакова, составив 33 941,52 рубля.

Использование варианта 2 дает различную величину первоначальной стоимости ОС: в бухгалтерском учете - 2 070 432,87 рубля, а в налоговом - 2 000 000 рублей.

Сумма амортизации в бухгалтерском учете - 33 941,52 рубля, в налоговом - 32 786,89 рубля. Возникает вычитаемая временная разница, ведущая к образованию отложенного налогового актива (ОНА) (33 941,52 - 32786,89) × 24% = 277,11 рубля. В бухгалтерском учете следует сделать запись Дебет 09 Кредит 68. Однако использование данного варианта ведет к снижению налоговых платежей фирмы.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

|---|---|---|---|

| Дебет | Кредит | ||

| Апрель | |||

| 51 | 66 | 2 000 000 | Получен целевой кредит на приобретение оборудования |

| 60 | 51 | 2 000 000 | Произведена оплата поставщику |

| 08 | 60 | 2 000 000 | Стоимость оборудования отражена в составе вложений во внеоборотные активы |

| 19 | 60 | 360 000 | Отражен НДС, предъявленный к оплате поставщиком |

| 08 | 66 | 20 367,12 | Начислены проценты за пользование кредитом в апреле 15% / (365 / 100) × 2 360 000 × 21 день |

| Май | |||

| 66 | 51 | 20 367,12 | Уплачены проценты банку за апрель |

| 08 | 76 | 20 000 | Стоимость доставки оборудования учтена в первоначальной стоимости |

| 19 | 76 | 3 600 | Отражен НДС, предъявленный перевозчиком |

| 08 | 66 | 30 065,75 | Начислены проценты по кредиту за май 15% / (365 / 100) × 2 360 000 × 31 день |

| 01 | 08 | 2 070 432,87 | Принято оборудование к учету в качестве основного средства |

| 68 | 19 | 363 600 | Принят к вычету НДС |

| 76 | 51 | 23 600 | Оплачены услуги перевозчика |

| Июнь | |||

| 66 | 51 | 30 065,75 | Уплачены проценты банку за май |

| 91-2 | 66 | 29 095,89 | Начислены проценты за пользование кредитом в июне 15% / (365 / 100) × 2 360 000 × 30 дней |

| 20 | 02 | 33 941,52 | Начислена амортизация за июнь |